![图片[1]-微策略无脑「杠杆做多」比特币,真的是好策略吗?-币圈ABC](https://www.ozabc.com/wp-content/uploads/61fa864b4faa730018ff6744.png)

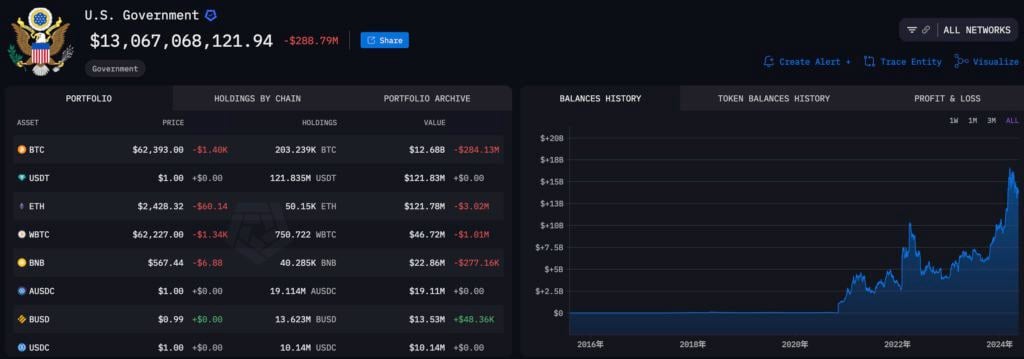

MicroStrategy Incorporated ($MSTR) 是一家美股上市公司,主营业务是企业分析软体,近年来开始大规模持有比特币(BTC),由此吸引了市场的关注。

MSTR 通过发行债务购买比特币作为其主要投资策略,这是具有财务杠杆效应的:因为债务的成本是固定的,而资产(比特币) 的价值增长则更高,净利润增长直接提升了股票价值。

这就是为什么这段时间MSTR 股价涨幅超过了比特币本身,MSTR 被称为「杠杆比特币ETF」。

从历史资料看,MSTR 的股价与比特币价格之间存在明显的同步波动关系。

MSTR 历史走势

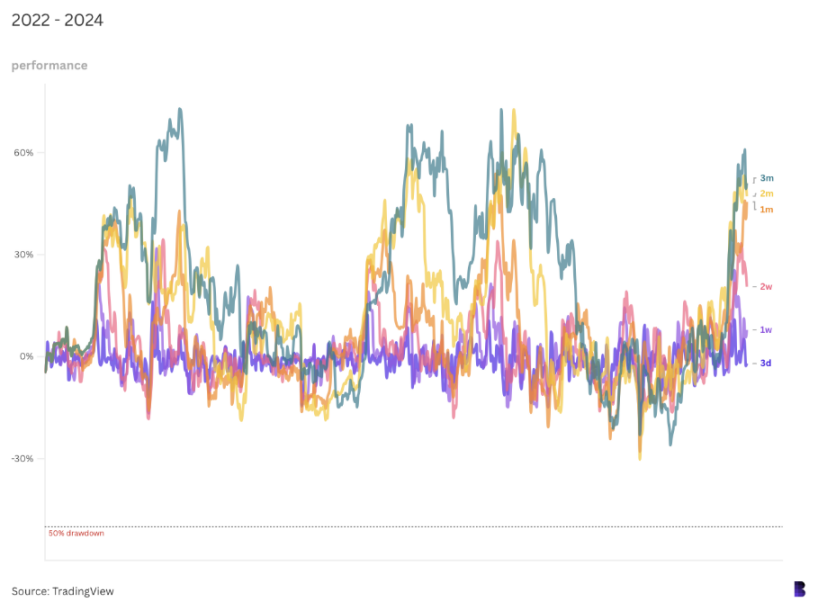

2020-2021 年比特币牛市:MSTR 股价从低点100 美元左右上涨到高点超过1000 美元,显著受比特币价格飙升的影响。

2022-2023 年比特币熊市:MSTR 的股价也从高点大幅回落,最低到139 美元。

目前MSTR 持有的比特币平均购买成本较低,在4 万美元左右,而比特币价格基本稳定在6 万上方。随着加密牛市主升浪的到来,MSTR 的收益还将有非常大的上升空间。

但是MSTR 借钱买比特币策略真的有那么好吗?

股价上升时就都是赞美声,但是我们可以理性地深入分析以下几个问题。

一、MSTR 定投比特币的策略似乎非常有效,股价一再拉升,那么MSTR 的劣势是什么?

任何决策不可能只有好的一面,也一定有其坏的一面。

主要有三个点:

(1) 过于依赖比特币:MSTR 的股票表现与比特币的价格紧密相关,这使得其股价波动性极高。

(2) 业务单一性:尽管有软体业务,但公司的大部分注意力和市值增长都来自于比特币投资,其核心软体业务的发展已经被忽视了。

(3) 出现了净亏损:根据近期的财报资料,MSTR 显示出净亏损和高运营费用。

二、MSTR 的策略很简单,就是定投比特币,那么MSTR 为什么出现净亏损和高营运费用呢?

主要有两个原因:

(1) 比特币价格波动:比特币的价格具有高度波动性。即使MSTR 的策略是持有和购买比特币,但其帐面价值会随着比特币价格的下跌而减少,导致在会计报表上体现为净亏损。

(2) 财务策略与债务:MicroStrategy 通过发行债务来购买比特币,这增加了公司的利息支出。高额的有息负债意味着即使比特币价格不变或略有上升,利息费用的增加也可以导致净亏损。

三、如果其他企业也效仿MSTR 的策略定投比特币,那么MSTR 还有什么优势呢?

MSTR 的策略是没有门槛的,但是不能否认的是,MSTR 的独特优势在于它已经在市场中建立了先发优势和操作经验。新进入者需要考虑自己的业务属性、风险管理能力、监管环境以及股东预期。

MSTR 的护城河:

(1) 先发优势:MSTR 是较早将比特币作为主要财务策略的上市公司之一。这给他们带来了早期的关注和更低的平均持有成本。

(2) 品牌认可:由于MSTR 的积极推动,比特币投资已经成为其品牌的一部分。人们一提到MSTR,就会和比特币联络在一起。

(3) 经验与策略:MSTR 的领导层,尤其是MichaelSaylor,对比特币有深入的研究和理解。他们已经建立了如何管理大规模比特币投资的流程和策略。

(4) 财务结构:MSTR 已经优化了其资本结构来支援这种高波动性资产的投资,包括通过发行债券等方式来融资购买比特币,这需要一定的金融工程能力。

(5) 市场定位:MSTR 在投资者心目中已经成为比特币的代理投资标的,对于那些想要间接投资于比特币的投资者来说,MSTR 是一个现成的选择。

四、比特币现货ETF 已经上市,投资者已经可以直接合规持有比特币,那么MSTR 的吸引力是否会下降?

首先说一下比特币ETF 对MSTR 最直接的影响:

(1) 竞争增加:比特币ETF 提供了一种直接投资于比特币的替代方案,使得一些原本通过MSTR 间接投资比特币的投资者可能转向ETF,因为ETF 是一种更直接、管理费用更低的投资工具。这可能会减少投资者对MSTR 股票的需求,从而对其股价产生下跌压力。

(2) 市场定位变化:MSTR 由于其大量持有比特币,之前被许多投资者视为一种比特币的代理投资工具。随着比特币ETF 的推出,MSTR 独特的市场定位可能会被削弱,因为投资者有了更直接的投资比特币的方式。

(3) 流动性和便利性:ETF 一般具有高流动性,且可以在交易日内任意时间交易,而持有MSTR 股票则需要考虑公司其他业务的影响和股票市场的流动性。更好的便利性和流动性可能会吸引部分投资者从MSTR 转向比特币ETF。

(4) 风险分散:虽然MSTR 持有大量比特币,但它依然是一个经营业务的公司,其股价不仅受比特币价格影响,还受其软体业务、管理决策等因素的影响。 ETF 则可以被视为更纯粹的比特币价格追踪工具。

MSTR 的吸引力会下降,但其实并不会下降太多,因为有以下优势和差异化的地方:

(1) 先发优势与品牌认知:尽管比特币ETF 上市,MSTR 的先发优势和MichaelSaylor 在比特币社群的知名度仍可能维持其一定的吸引力,特别是对于那些看好MSTR 长期战略的投资者。

(2) 杠杆效应:MSTR 通过借债购买比特币,实际上为投资者提供了一种杠杆化的比特币投资。如果比特币价格上涨,这种杠杆效应能放大MSTR 股票的收益,这一点ETF 不一定能直接提供。

(3) 税收和管理费用:对于一些投资者来说,直接持有比特币或通过ETF 可能涉及不同的税收考虑和管理费用,而MSTR 提供了一种不同的财务结构,对一些特定投资者仍有吸引力。

总的来说,比特币ETF 的推出确实可能对MSTR 的吸引力产生一定的冲击,因为投资者有了更多选择。

但MSTR 的独特定位、其对比特币的深度整合、以及公司自身的业务策略,可能会继续吸引另一部分投资者,特别是那些看重其战略和比特币的长期持有者。

因此,虽然竞争加剧,但MSTR 的吸引力不一定会全面下降,它会在特定的投资者群体中保持其价值。

五、如果有一天MSTR 开始卖币了,会不会进一步压低比特币价格,从而导致螺旋式下跌崩盘?

MSTR 的借钱买币策略在牛市中会带来显著的股价上涨,但在熊市中也会面对相当的风险。

因为MSTR 是通过债务融资购买比特币,增加了财务杠杆,这在比特币价格下跌时可能导致财务压力,而从导致不得不卖币偿还债务。

然而,MSTR 的大规模持有和其执行长MichaelSaylor 的支援一直被视为比特币市场的一个强心针

如果MSTR 开始卖出,可能会被市场解读为对比特币未来价值信心的丧失,导致其他投资者也开始卖出,形成负面市场情绪。

这种负面市场情绪可能会触发其他持有者止损卖出或迫使那些以比特币为抵押品的贷款进入追缴保证金状态,进一步增加卖压,形成螺旋式下跌,甚至最终导致系统性踩踏崩盘。

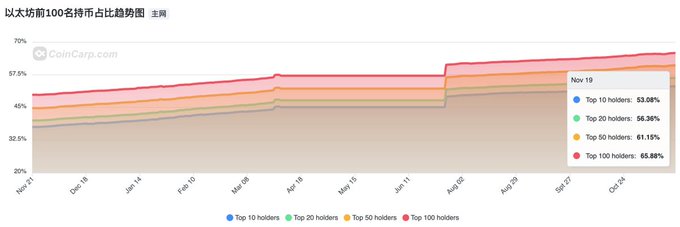

当然,是否真的会导致螺旋式下跌,还要考虑其他几个因素,比如随着比特币市场的逐渐成熟和更多机构的参与,市场吸收能力会增强,比特币对单事件的价格敏感度可能降低。

而且MSTR 如果卖出,可能会采用一种策略(如分批卖出或者在市场有足够买盘时卖出) 来最小化对市场的冲击。

如今的比特币市场已经比上一轮牛市的成熟度和多样性强很多了,因此也不需要过于担心。

只是,大家需要认识到有这样的风险,要知道MSTR 是比特币的前五大持有者,一旦卖币,就是熊市的开启或者熊古下跌的加速器。

接下来,大家还是先迎接牛市主升浪的到来,享受牛市的狂欢后,再来担心熊市的问题吧。